La fraude aux chèques en 2023 : Ce à quoi il faut s'attendre pour la nouvelle année

La technologie financière continue d'évoluer, tout comme les défis qu'elle pose. La fraude aux chèques est l'une des préoccupations majeures qui a augmenté en 2023. Malgré les progrès des méthodes de paiement numérique, les chèques restent un élément crucial de l'écosystème financier, en particulier pour les entreprises. En tant que tels, ils restent également une cible pour les fraudeurs. Ce billet vise à fournir un aperçu approfondi de l'augmentation de la fraude par chèque en 2023, de ses implications pour les entreprises et de la manière de renforcer les défenses contre ce phénomène.

Statistiques sur la fraude aux chèques 2023 : Un retour en force

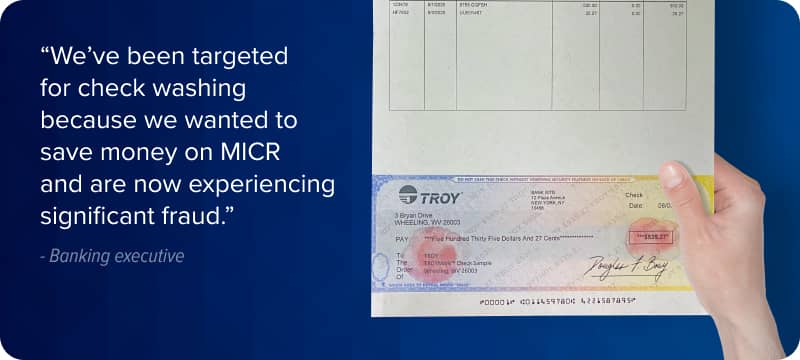

L'année 2023 a vu une augmentation remarquable des incidents liés à la fraude aux chèques, par le biais de techniques traditionnelles. Les fraudeurs ont ciblé à la fois les grandes entreprises et les petites entreprises en combinant le vol de courrier et le lavage de chèque, une technique dans laquelle les fraudeurs utilisent des produits chimiques ménagers pour laver les informations comptables nécessaires d'un chèque et le modifier pour qu'il aille directement dans leur poche.

Ces systèmes peuvent sembler dépassés, mais les chiffres ne mentent pas. Le New York Times a récemment rapporté que les banques et les coopératives de crédit devraient déposer 540 000 rapports d'activités suspectes, selon une analyse du FinCen. Il s'agit d'une augmentation de 7 % par rapport à 2022 et d'un doublement par rapport à 2021. Le même rapport note également que Regions Financial Corporation a été au cœur d'un système de fraude par chèque de 136 millions de dollars cette année en 2023, et que ce chiffre devrait doubler en 2024.

En outre, Frank McKenna, stratège en chef de la fraude pour Point Predictive, prévoit que la fraude par chèque atteindra 24 milliards de dollars en 2023. Ainsi, alors que l'utilisation des chèques est censée être en déclin, la fraude par chèque est en constante augmentation et peut avoir des effets dévastateurs sur votre entreprise ou votre banque si vous en devenez la cible.

Impact de la fraude aux chèques sur les entreprises

Au-delà des pertes financières immédiates, qui s'élevaient en moyenne à 1,2 million de dollars par cas en 2023 selon l'ACFE, la fraude par chèque peut nuire considérablement à la réputation. Si votre banque est connue pour être victime de fraudes et ne pas réagir rapidement et directement, vous perdrez la confiance de vos clients, même s'ils ont des comptes ouverts.

Outre une réputation ruinée, la fraude par chèque peut également perturber les opérations, les entreprises se démenant pour remédier aux failles de sécurité, ce qui nécessite souvent beaucoup de temps et de ressources.

Les chèques disparaîtront-ils en 2024 ?

De nombreux articles et sources d'information suggèrent d'arrêter complètement l'utilisation des chèques et d'encourager le passage à des plateformes de paiement numérique. Si cette solution est envisageable pour les particuliers lorsqu'il s'agit de certains paiements personnels, elle est plus facile à dire qu'à faire pour les entreprises et les banques.

Les chèques représentent encore une bonne part des transactions interentreprises, puisque 40 % des entreprises les utilisent encore pour payer leurs fournisseurs. 81 % des entreprises déclarent que même si les chèques ne sont pas leur premier choix de paiement, elles les utilisent encore pour payer certaines entreprises.

Cela est dû en grande partie au fait que certaines entreprises ne sont tout simplement pas configurées pour envoyer ou recevoir des paiements électroniques. Le passage aux méthodes de paiement ACH ou EFT peut s'avérer compliqué, et tous les chefs d'entreprise ne voudront pas prendre le temps d'effectuer une transition complète de leur processus de paiement lorsque le processus initial fonctionne, même s'il est plus lent. Pratiquement toutes les entreprises sont configurées pour recevoir des chèques. S'il ne s'agit pas d'un chèque physique, il s'agit d'une image PDF téléchargeable d'un chèque - déclarée comme ayant la même valeur légale et monétaire par la loi "Check 21 Act" de 2004.

Même si les paiements évoluent vers le numérique, l'arrêt de l'utilisation des chèques serait un véritable chaos. Quelle est donc la solution pour lutter contre la fraude par chèque au cours de la nouvelle année sans modifier complètement nos processus ?

Tout d'abord, vous pouvez suivre les étapes suivantes

- Formation et sensibilisation des employés : Les employés doivent être formés à repérer les chèques frauduleux et à comprendre le protocole à suivre dans de tels cas.

- Méthodes d'authentification améliorées : L'utilisation de technologies telles que la vérification biométrique peut ajouter une couche supplémentaire de sécurité.

- Rapprochements réguliers des comptes : Des vérifications régulières permettent d'identifier rapidement les incohérences.

- Logiciel de détection des fraudes: Les programmes conçus pour détecter les activités frauduleuses peuvent être extrêmement utiles.

TROY peut prévenir la fraude aux chèques en 2024

Heureusement, TROY fournit tout ce dont vous avez besoin pour protéger votre entreprise contre la fraude aux chèques en 2024. La suite de solutions de sécurité du groupe TROY offre une protection complète contre la fraude grâce à des solutions logicielles, des produits matériels, ainsi que des actions d'éducation et de sensibilisation.

Les produits logiciels de TROY comprennent :

Logiciel de comptabilité sécurisé : Pour les moyennes et grandes entreprises, la solution logicielle de TROY AssurePay Check est un logiciel d'impression de chèques basé sur le cloud pour les moyennes et grandes entreprises qui permet aux utilisateurs d'imprimer des chèques à partir d'une multitude d'appareils tout en augmentant la production d'impression de chèques et en réduisant les protocoles de la chaîne de possession et les risques de fraude .

Stock de chèques vierges : Utilisation chèques vierges au lieu de chèques préimprimés pour vos besoins d'impression de chèques réduira considérablement le risque de fraude. Les chèques préimprimés contiennent des informations sensibles sur le compte et le numéro d'acheminement, imprimées sur la ligne MICR du chèque. Lorsqu'un fraudeur s'empare d'un chèque préimprimé, il peut y inscrire le montant de son choix et le libeller à son nom. Les chèques vierges vous permettent de contrôler la situation en imprimant vous-même les lignes de codage tout en protégeant votre compte contre les fraudes .

Toner de sécurité : La technologie MICR (Magnetic Ink Character Recognition) joue un rôle important dans l'impression des chèques. Non seulement le toner MICR doit être utilisé lors de l'impression de chèques destinés à être traités automatiquement par des machines, mais c'est également une exigence de l'ABA, de l'ANSI et de l'ACP. Cependant, le toner MICR lui-même n'empêche pas le lavage des chèques, mais letoner MICR Secure breveté par TROY le fait. Le MICR Toner Secure libère un colorant rouge chaque fois qu'une altération chimique est tentée, alertant ainsi la banque en cas de fraude.

Se protéger contre la fraude aux chèques en 2024

L'augmentation des fraudes aux chèques en 2023 souligne l'importance de rester vigilant en 2024 et au-delà. Il est essentiel que les entreprises investissent dans des mesures de prévention, qu'il s'agisse de la formation des employés ou de mesures de protection technologiques comme celles proposées par le Groupe TROY. La menace de la fraude aux chèques est réelle et croissante, mais avec des mesures proactives, les entreprises peuvent se protéger et protéger leurs revenus durement gagnés.

Articles connexes

Votre guide pour choisir le meilleur logiciel d'impression de chèques

Dans le monde rapide des affaires, l'efficacité est essentielle. L'un des domaines où l'efficacité peut avoir un impact significatif est celui de l'impression des chèques et des logiciels d'impression de chèques. En tant que..

5 avantages de l'impression avec des encres à séchage UV

Dans le secteur de l'impression, la rapidité et la fiabilité revêtent une importance capitale. Les clients veulent que leurs travaux d'impression soient réalisés rapidement et sans risque de dommages ou de bavures. L'entreprise..

5 Avantages d'une machine d'insertion de plis

Commençons ce blog par l'histoire simple de Mark, un responsable du service des comptes fournisseurs chargé des responsabilités financières d'une entreprise en pleine croissance. Au fur et à mesure que l'entreprise se développe, so..

Laisser une réponse