La fraude ACH augmente : Comprendre le risque

Ce n'est un secret pour personne que les paiements entre les consommateurs et les entreprises s'orientent de plus en plus vers le numérique. Alors que les consommateurs utilisent des cartes de débit ou de crédit ou des services de paiement électronique "sur le pouce" tels que CashApp, Venmo ou Zelle, pour n'en citer que quelques-uns, les entreprises dépendent fortement des transactions électroniques et des chèques pour leurs opérations financières.

Si les paiements électroniques sont pratiques et efficaces, ils comportent également de nouveaux risques, dont l'un des plus importants est la fraude ACH (Automated Clearing House). À l'heure où les entreprises se lancent dans l'économie numérique, il est essentiel de comprendre la prévalence de la fraude ACH, son impact et les raisons pour lesquelles les chèques traditionnels conservent une longueur d'avance.

Qu'est-ce que l'ACH ?

ACH signifie Automated Clearing House (Chambre de compensation automatisée) et est un réseau utilisé pour transférer électroniquement de l'argent entre des comptes bancaires. L'ACH fonctionne généralement de la même manière que le virement bancaire, sauf que l'ACH peut prendre quelques jours pour que le paiement soit compensé.

L'ACH est l'un des types de transactions B2B les plus courants et les plus populaires. En 2020, les paiements ACH ont connu une augmentation de 8,2 % du volume des transactions et de 10,8 % de leur valeur. Toutefois, l'ACH reste en retrait par rapport aux transactions par chèque, qui représentent toujours environ 80 % des transactions interentreprises.

Parce qu'il est plus rapide, l'ACH est de plus en plus utilisé comme mode de paiement entre les entreprises et les vendeurs. Cependant, l'augmentation des paiements ACH entraîne également une augmentation de la fraude aux paiements numériques. Selon Plaid, la fraude ACH a augmenté de 6 % entre 2021 et 2023 . D'une certaine manière, la fraude ACH fonctionne de la même manière que la fraude au chèque, mais elle est plus facile à exécuter. Les criminels n'ont besoin que de deux éléments d'information pour commettre une fraude ACH - le compte bancaire et le numéro d'acheminement, et rien de physique.

Comprendre la fraude ACH

La fraude ACH implique des transactions non autorisées initiées par le biais du réseau ACH, qui traite électroniquement de grands volumes de transactions de crédit et de débit. Les fraudeurs exploitent les faiblesses du système, ce qui leur permet souvent d'accéder aux informations sensibles dont ils ont besoin pour mener à bien leur projet - numéros de compte bancaire et détails de routage. Une fois ces informations obtenues, ils peuvent lancer des transactions frauduleuses, siphonnant les fonds des comptes des entreprises sans être détectés.

L'ampleur de la fraude ACH est stupéfiante. Selon BusinessWire, la fraude sur les paiements a augmenté 71 % des entreprises ont constaté une augmentation des tentatives de fraude en 2023, avec une perte moyenne de plus d'un million de dollars. Ces pertes ont non seulement un impact sur la santé financière des entreprises, mais elles érodent également la confiance dans les systèmes de paiement électronique.

La nature électronique de l'ACH et ses vulnérabilités

La nature électronique des transactions ACH contribue de manière significative à la prévalence de la fraude. Contrairement aux chèques papier traditionnels, qui nécessitent des signatures physiques et plusieurs niveaux de vérification, les transactions ACH sont effectuées entièrement en ligne, ce qui les rend vulnérables aux cyberattaques et aux violations de données. En outre, la rapidité et l'anonymat des transactions électroniques offrent aux fraudeurs de nombreuses possibilités d'exploiter les faiblesses du système.

La complexité du réseau ACH, qui implique de multiples parties telles que les banques, les processeurs et les fournisseurs de services tiers, crée des points de vulnérabilité supplémentaires. Les fraudeurs exploitent ces complexités pour obscurcir leurs activités et échapper à la détection, ce qui complique la tâche des entreprises pour atténuer les risques de manière efficace.

Modes de fraude ACH les plus courants

- Retours ACH frauduleux : La fraude ACHexploite les mécanismes de retour, y compris les retours initiés par les banques et les clients, où les fraudeurs exploitent les fonds insuffisants à des fins lucratives ou prétendent à des transactions non autorisées pour récupérer des fonds, ce qui met en évidence les vulnérabilités du système.

- Attaques par hameçonnage : Les attaques par hameçonnage consistent à envoyer des courriels ou des textes trompeurs pour inciter des personnes ou des organisations à divulguer des informations bancaires sensibles, qui sont ensuite exploitées pour initier des paiements ACH non autorisés. Vous connaissez peut-être les attaques de phishing grâce à votre formation informatique, mais elles peuvent être beaucoup plus dangereuses lorsque de véritables fraudeurs s'en prennent à votre organisation.

- Financement fantôme : La fraude par financement fantôme implique que les utilisateurs se voient immédiatement accorder l'accès à des fonds qui n'ont pas encore été entièrement réglés par ACH et que les fraudeurs exploitent à des fins lucratives.

Pourquoi les entreprises utilisent-elles encore des chèques ?

Malgré l'essor des paiements électroniques, les chèques traditionnels restent un moyen sûr et fiable d'effectuer des transactions commerciales et constituent toujours le mode de paiement le plus courant entre les entreprises. Mais pourquoi ?

Tout d'abord, les chèques sont la forme de paiement la plus familière en raison de leur utilisation de longue date et des processus déjà en place pour que les entreprises et les banques les acceptent. Les services traditionnels de gestion des comptes clients et des comptes fournisseurs de nombreuses entreprises sont conçus pour traiter les transactions par chèque, ce qui rend difficile le passage à un système entièrement basé sur l'ACH. Mais quelles sont les autres raisons, outre la familiarité ?

- Vérification physique : Contrairement aux transactions électroniques, qui se déroulent virtuellement, les chèques impliquent des documents physiques qui nécessitent des signatures et une vérification manuelle. Cette matérialité ajoute une couche supplémentaire de sécurité, réduisant la probabilité de transactions non autorisées.

- Exposition limitée aux cybermenaces : Les chèques n'étant pas transmis par voie électronique, ils sont moins exposés aux cyberattaques et aux violations de données. Cette limitation inhérente réduit le risque d'accès non autorisé à des informations financières sensibles.

- Réversibilité des transactions : In cas d'activité frauduleuse, les chèques offrent aux entreprises un plus grand nombre de recours pour contester les transactions et récupérer les fonds perdus. Le processus d'opposition au paiement ou d'émission d'un nouveau chèque permet aux entreprises de mieux contrôler leurs finances et d'atténuer l'impact de la fraude.

- Risque localisé ou global : avec les paiements électroniques, vous ouvrez les informations relatives à votre compte à toute personne dans le monde qui peut pirater votre plateforme de paiement, ce qui inclut les fraudeurs d'autres pays. Les tentatives de fraude par chèque sont plus faciles à gérer et se limitent souvent à une seule boîte aux lettres.

Qu'en est-il de la fraude aux chèques ?

Oui, la fraude aux chèques est un problème, même en 2024. De nombreux organes de presse ont recommandé de "ne plus utiliser de chèques" en raison de l'augmentation historique de ce type de fraude depuis la pandémie. Le FinCen a signalé plus de 680 000 cas de fraude par chèque pour la seule année 2022, et les pertes devraient atteindre 24 milliards de dollars en 2024.

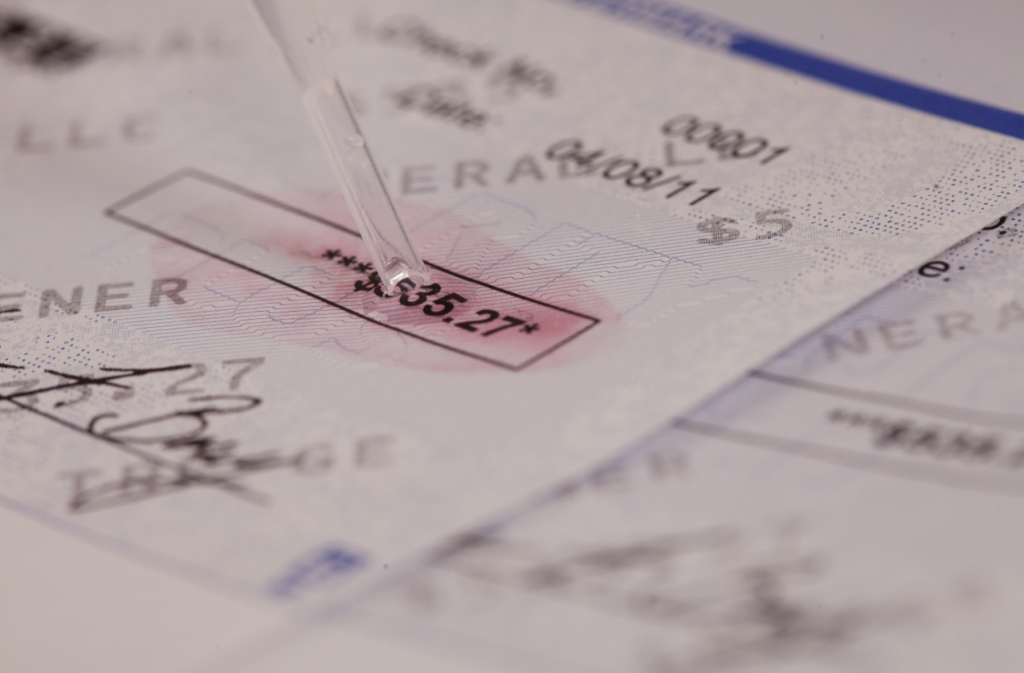

Le FinCen a même mis les entreprises et les banques en état d'alerte lorsqu'il a envoyé un avertissement en février dernier, conjointement avec l'USPS, concernant l'augmentation des vols de courrier. Les chèques sont volés dans les boîtes aux lettres à un rythme effréné et sont trafiqués au moyen de systèmes de lavage de chèques, où le fraudeur modifie les informations relatives au bénéficiaire et au montant pour les verser directement sur ses propres comptes bancaires.

La solution TROY à la fraude : Le toner MICR le plus résistant à la fraude au monde

Dans son alerte, le FinCen a donné des conseils sur la manière d'éviter la fraude aux chèques, mais il n'a pas proposé de solution concrète. Le moyen d'arrêter la fraude n'est pas de sauter à travers une liste de cerceaux pour éviter que les fraudeurs ne volent vos chèques. La solution consiste à imprimer les chèques en interne avec le système breveté MICR Toner Secure™ de TROY.

MICR TonerSecure™ est la solution brevetée de TROY pour lutter contre la fraude sur les chèques. Avec MICR Toner Secure™, vos chèques sont protégés par notre colorant rouge breveté intégré dans le toner MICR. Cela signifie qu'à chaque fois qu'une altération chimique est protégée sur un chèque, les caractères saignent en rouge, signalant à la banque que la fraude a été commise, et aux fraudeurs que leur coup est joué.

MICR Toner Secure ™ est le seul toner MICR au monde qui possède cette capacité. Il s'agit également d'un toner à forte adhérence, ce qui signifie qu'il n'est pas facile à gratter et qu'il offre une grande lisibilité pour la qualité de l'image et du codage magnétique. Avec MICR Toner Secure, non seulement vos chèques seront sécurisés, mais vous répondrez aux normes bancaires américaines à chaque fois que vous enverrez un chèque. C'est la raison pour laquelle les banques et les entreprises du monde entier font confiance à cette solution.

Associé à une imprimante TROY HP secure MICR et à des chèques vierges TROY, vous aurez la capacité et la sécurité de commencer à imprimer des chèques depuis votre bureau, sans jamais avoir à vous soucier de la fraude.

Choisissez la solution de bout en bout de TROY pour lutter contre la fraude

Si les paiements électroniques sont pratiques et rapides, ils exposent également les entreprises à des risques importants. Comprendre la prévalence de la fraude ACH et ses vulnérabilités sous-jacentes est crucial pour les entreprises afin de mettre en œuvre des stratégies efficaces de gestion des risques.

Bien que la fraude sur les chèques soit répandue en 2024, les chèques restent une option plus sûre et plus fiable, et les chèques imprimés avec le MICR Toner Secure™ de TROY ont une sécurité et une fiabilité accrues. En tirant parti de la technologie sécurisée de TROY, les entreprises peuvent protéger leurs actifs financiers et atténuer les risques associés aux paiements électroniques.

Visitez notre boutique pour acheter MICR Toner Secure maintenant

Articles connexes

5 questions à poser avant de développer votre succursale avec le libre-service

Si vous êtes un cadre bancaire ou le président d'une petite banque ou d'une coopérative de crédit, vous êtes probablement en train de chercher des moyens pour que votre organisation puisse se développer sans se ruiner sur des...

Votre guide pour choisir le meilleur logiciel d'impression de chèques

Dans le monde rapide des affaires, l'efficacité est essentielle. L'un des domaines où l'efficacité peut avoir un impact significatif est celui de l'impression des chèques et des logiciels d'impression de chèques. En tant que..

5 avantages de l'impression avec des encres à séchage UV

Dans le secteur de l'impression, la rapidité et la fiabilité revêtent une importance capitale. Les clients veulent que leurs travaux d'impression soient réalisés rapidement et sans risque de dommages ou de bavures. L'entreprise..

Laisser une réponse